Moody's elevó la calificación crediticia de YPF como emisor en moneda local

Los fundamentos radican en proyecciones optimistas, que indican un incremento en la producción diaria para el segundo semestre, una mayor cantidad de ventas y un menor ratio de endeudamiento respecto de los beneficios de la petrolera.

Empresas08/07/2021 Redacción PC

Redacción PC

La calificadora de riesgo Moody’s Local Argentina le subió la calificación crediticia a YPF como emisor de deuda de largo plazo en moneda local desde “A+” a “AA-”.

Los fundamentos de esta mejora radican en proyecciones optimistas, que indican un incremento en la producción diaria de aproximadamente un 5% en crudo y un 7% en gas para el segundo semestre de 2021, en el marco de la normalización en la demanda de combustibles locales y regionales y de los precios de surtidor, tras la crisis generada por el Covid-19.

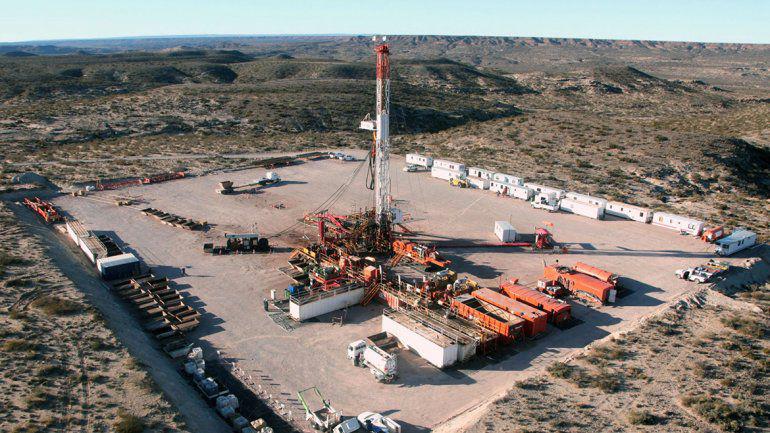

"Moody’s Local Argentina considera que esa mejora en la liquidez y en el perfil de vencimientos de deuda de la compañía le permitirá financiar un mayor nivel de inversiones en los principales yacimientos de producción de crudo no convencionales (como por ejemplo Loma Campana, La Amarga Chica y Bandurria Sur), permitiendo incrementar la producción de 30.000 barriles por día hasta 130.000 en el mediano plazo", sostuvo Moody's en un informe difundido este lunes.

Para 2021, Moody’s estima que la petrolera con participación estatal registre ventas por u$s11.600 millones, lo cual implicaría una recuperación del 18% respecto de 2020.

En este escenario, la calificadora espera que YPF reduzca gradualmente su ratio de endeudamiento respecto de sus beneficios.

"Las calificaciones de YPF reflejan la exposición de la compañía a las políticas del sector energético en Argentina, así como su posición como el corporativo industrial y compañía energética e integrada verticalmente más importante de Argentina, con importantes reservas de petróleo y gas, incluyendo grandes reservas no convencionales", remarcó el informe.

Paralelamente, Moody’s mantuvo la nota "A-" de la petrolera como emisora en moneda extranjera ya que considera que su perfil crediticio "se encuentra parcialmente limitado por su elevada exposición a las débiles condiciones macroeconómicas en Argentina y su bajo nivel de vida de reservas probadas en relación a sus principales competidores".

La compañía aclaró que la nota contempla "el riesgo incremental que implica la exposición a las variaciones de tipo de cambio y las potenciales restricciones regulatorias para el acceso a la adquisición de divisas para el pago de deudas".

La Fundación Pampa Energía otorgó 340 becas durante este año a secundarias y universitarias como parte de su Programa de Acompañamiento a las Trayectorias Educativas.

Empresa de Servicios Petroleros busca trabajadores en todo el país. Requisitos y cómo postularse.

PECOM, empresa líder en la industria de servicios, construcción y productos enfocados en gas, petróleo y energía eléctrica se encuentra en la búsqueda de empleados para sumar a planta permanente, en sus diferentes rubros, y con vacantes en diferentes provincias.

Tecpetrol lanza nuevas acciones para fortalecer a los proveedores nacionales de gas y petróleo

El CEO de Tecpetrol, Ricardo Markous, y el Secretario de Energía, Darío Martínez, abrieron el encuentro anual con proveedores y presentaron las principales líneas de acción del Programa ProPymes, la iniciativa corporativa de desarrollo del Grupo Techint que funciona hace más de dos décadas. Participan en el programa ProPymes de Tecpetrol casi 190 pymes, principalmente de Neuquén, Salta y Comodoro Rivadavia

GEA Logistics estará a cargo de la logística para la nueva planta de El Mangrullo

La empresa de servicios logísticos fue seleccionado para realizar el traslado de materiales destinados a utilizarse en la nueva planta de gas y petróleo de El Mangrullo en la provincia de Neuquén.

YPF abrió la inscripción para el concurso de Becas de Desafío Eco para escuelas técnicas

La iniciativa busca promover la creatividad en la enseñanza de las ciencias, y el aprendizaje a partir de diseñar soluciones poniendo en valor el uso eficiente de la energía renovable y el trabajo colaborativo.

El trato fue alcanzado en el marco del programa YPF Ruta, con el objetivo de garantizar la provisión de combustibles y lubricantes para toda la flota de vehículos de la entidad a nivel nacional.

La empresa, a través del IAPG, suma su aporte como “Aliado Bronce” al plan provincial de becas. El gobernador Rolando Figueroa encabezó la firma del acuerdo para el financiamiento del programa educativo neuquino, que este lunes 9 iniciará la inscripción de aspirantes para 2026.

Argentina y Estados Unidos sellan un acuerdo estratégico para impulsar la explotación de cobre y litio

Argentina y Estados Unidos firmaron un acuerdo bilateral orientado a fortalecer la cooperación en la explotación y exportación de minerales críticos, con el foco puesto principalmente en el cobre y el litio, dos insumos clave para la transición energética y el desarrollo de nuevas tecnologías.

Nuevo esquema: el Gobierno delega al sector privado la importación y comercialización de GNL

La Secretaría de Energía convocó una licitación pública para adjudicar a un único operador.

El convenio constituye un paso clave hacia la decisión final de inversión prevista para la segunda mitad de 2026, e incluye tareas de ingeniería, estructuración técnica y aspectos comerciales y de financiamiento.

Cuántos empleos creará el gasoducto más grande de la Argentina que hará YPF con socios extranjeros

El presidente de la compañía, Horacio Marín, dio detalles sobre el megaproyecto.